Как плохая кредитная история отразится на получении ипотеки

|

Евгения Таубкина |

У каждого банка есть свои стандарты анализа платежеспособности заемщика, зависящие от политики банка и методики работы. Поэтому отношение к кредитной истории тоже отличается. Например, существуют кредитные программы со сниженной процентной ставкой для заемщиков с хорошей кредитной историей. Но это вовсе не означает, что надо срочно бежать в магазин и покупать электрический чайник в кредит. С одной стороны, многим банкам такой заемщик может показаться подозрительным: ведь еще вчера ему не хватало денег на чайник, а сегодня он готов погашать ипотечный кредит на крупную сумму. С другой стороны, часть банков просто проверят, что просрочек по погашению кредита на чайник не было и клиент заработает дополнительные очки в глазах банка. |

Параметры, используемые для анализа кредитной истории:

- Глубина анализа, т.е. за какой период банк рассматривает кредитные обязательства заемщика. Например, есть банки, которые готовы рассмотреть заемщика, если у него были просрочки до 2007 года и в настоящий момент все кредиты погашены

- Сумма, на которую была допущена просрочка и периодичность просрочек

- Отношение банка к просрочкам по кредитным картам, а также к техническим просрочкам (например, ежемесячный платеж внесен после окончания операционного дня в банке или была допущена ошибка со стороны банка)

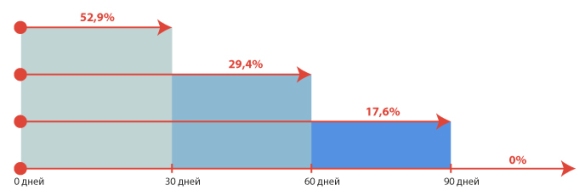

- Длительность каждой просрочки. Как видно из графика ниже, более половины из опрошенных банков готовы рассмотреть заемщика с просрочками длительностью не более 30 дней, однако никто не хочет работать с просрочкой более 90 дней

Влияние длительности просрочки на шансы получения кредита

*Расчет подготовлен на основе опроса 17 крупных федеральных банков

Что делать, если неизвестна политика банков по просрочкам?

Банки анализируют все вышеперечисленные факторы в совокупности, причем зачастую не разглашают свою методологию конечным потребителям. Возникает вопрос, как получить ипотечный кредит, если есть просрочки и методология банков неизвестна. Напрашивается очевидный ответ: подать заявки на кредит сразу в большое количество банков и ждать их решения. Но такой подход себя не оправдывает. Во-первых, придется для каждого банка подготовить комплект документов и заполнить анкету, после чего отвезти документы в выбранные банки. Во-вторых, подача документов сразу в несколько банков может сильно снизить шансы на получение кредита, т.к. при рассмотрении заявки каждый банк будет делать запрос в бюро кредитных историй, о чем остается отметка. Ряд банков отказывают в получении кредита, если видят, что за последнее время от других кредитных организаций было много запросов в бюро кредитных историй по данному заемщику.

Поэтому лучше перед подачей кредитного досье провести анализ банков, заранее уточнив их отношение к заемщикам с просрочками.

Автор статьи: Евгения Таубкина

Источник: ГдеЭтотДом.РУ

P.S. В Школе Риэлтора есть собственная база по банкам в таблице excel, которая позволяет быстро сравнить предложения банков по различным параметрам, включая отношение банка к просрочкам.Если хотите получать полезную информацию по банкам, а так же пользоваться нашей базой по банкам, пожалуйста, заполните анкету.